《读懂财务报表(手绘版)》艾玛·沈 著,本书以绘画和图解,介绍财务报表,非常适合没有会计基础的小白。推荐对于枯燥概念提不起兴趣的小伙伴可以移步原著。下面摘录其重点:

财务报表,就是企业经营的成绩单。通过财务报表,可以在投资中排除坏公司。

1. 财务报表可信度

在看财务报表之前,我们需要先调查财务报表的可信度,一般会计师事务所会在年报上提供意见:

- 标注无保留意见:几个了,妇科工人的会计原则

- 附带说明的无保留意见:这家公司有问题

- 保留意见:假报表,别看了

- 无法出局意见

- 否定意见

2. 合并报表和母公司报表

合并报表更值得关注,合并报表会抵消母子、子孙公司之间的投资、交易和债权债务。

3. 财务报表

- 资产负债表:权责发生制 (有多少家当)

- 利润表:权责发生制 (赚钱还是亏钱)

- 现金流量表:收付实现制(收到多少钱,付出多少钱)

4. 资产

资产负债表的左边和右边相等:资产=负债+股东权益

4.1 偿债能力

在资产表中,按照资产变现的方便程度排列。企业偿债能力从严到松有下面几个指标

- 现金比率=货币资金/流动负债:用来评估企业用现金偿付短期债务的能力。比例太高:资金利用率太低,比例太低:会还不了债。

- 速动比率=(流动资产-存货)/ 流动负债: 如果小于 50%,则短期偿债能力可能存在重大问题

- 流动比率=流动资产/流动负债 : 如果小于 1, 则短期偿债能力可能存在重大问题

4.2 债权

三大债权:

- 应收账款:说明买方比较强势,供过于求。 (获得了收款的权利,还没有收到钱,已经是营业收入)

- 其他应收账款:杂七杂八的应收款。

- 预付账款:说明卖方比较强势,供不应求。(钱已经付出去了,货还没有收到)

合同资产 和 应收账款 区别:

- 应收账款:全部交货,没有其他履约义务。(面临货款收不到的信用风险)

- 合同资产:部分交货 或 还是有其它履约义务。(面临货款收不到信用风险,以及无法完成履约的履约风险)

坏账准备金:

- 基于健康性原则,会计准则要求企业定期对应收账款和其他应收款计提坏账准备金。

- 坏账准备金是公司盈余管理的缓冲器(容易有水分)

- 账龄越大,越容易产生坏账

4.3 存货

对于存货,需要关注以下指标:

- 存货周转天数

- 存货周转率

- 存货占总资产的比重

- 毛利率的提升是否与存货的增加有关

4.4 流动资产和非流动资产

之前介绍的都是流动资产,后面介绍非流动资产

- 流动资产:预计一年内产生收益的资产(现金、应收账款、存货)

- 非流动资产:预计一年以上产生收益的资产(地产、厂房、设备、长期投资)

4.5 长期投资

需要关注两点:

- 投资方向是否一致

- 核算方法有无变更

4.6 固定资产

- 资产评估

- 计提折旧(好的公司喜欢快速折旧)

4.7 在建工程

工程达到预定可使用状态后必须转成固定资产。

(再见工厂数目巨大,又迟迟不转入固定资产的情况,需要提高警惕)

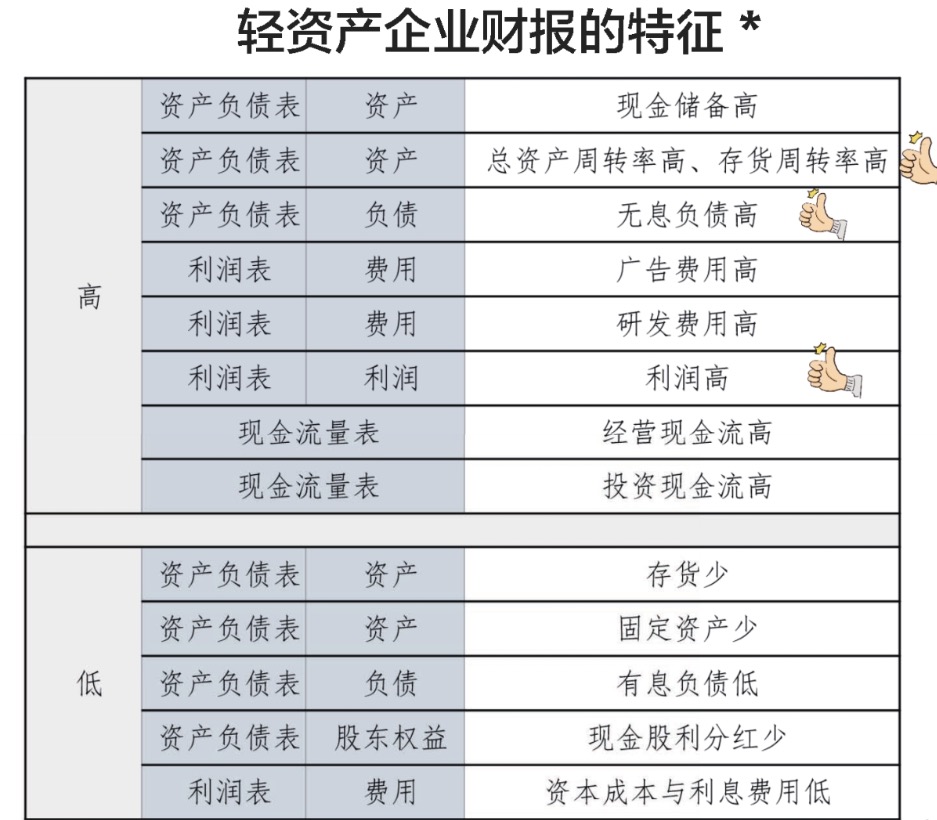

4.8 轻资产公司和重资产公司

很多重资产企业都在往轻资产运营转型。(如苹果公司、可口可乐、耐克、光明乳业等),他们会把投入大却赚钱少的业务环节外包。最大化地利用平拍文化、技术研发、人力资源等轻资产,提升资本回报率。

轻资产企业的财报特征:

- 重资产公司:需要不断投入资金,进行维护、更新或升级,并产生大量折旧。

- 重资产公司如果估值足够便宜,或正处于行业高增长的初期,也同样是优质的投资目标。(注意在市场饱和前撤出)

- 轻资产公司:可变成本,成本跟随销量下滑,使企业更容易在逆境中保持盈利能力。

- 轻资产公司在投资重更具优势

4.9 无形资产

没有诗题形态,可辨认非货币型资产。包括专利权、非专利权、商标权、著作权、土地使用权、特许经营权等。

4.10 表外资产

报表不能体现,价值无法量化,例如:品牌、业务数据等。

5. 负债和股东权益

- 资产:钱在哪里

- 负债:钱从哪里来

负债表一般按照还钱的紧急程度排序

- 流动负债(偿还期在一年以内的负债)

- 非流动负债(偿还期超过一年的负债)

5.1 三项债务

- 应付账款:保持稳定就好

- 其它应付款

- 预收账款(预收账款指标越高,企业将来的盈利能力和盈利质量也就越好)

5.2 非流动负债

- 应付债券

- 长期应付款:通常与融资租赁有关

5.3 配比原则

原则一:收入与成本配比

原则二:行业与企业财务特征配比

原则三:肉孜方式与投资项目要配比(长债短投有巨大风险)

5.4 表外债务

- 刻意隐藏的债务

- 债务担保:为其它单位提供债务担保,需要付连带履约责任

- 突发的诉讼引起的债务

- 创新的融资方式

5.5 股东权益

有三种叫法:

- 所有者权益(有限责任公司)

- 股东权益(股份有限公司)

- 净资产

股东权益的四种类别:

- 股本:视角到位的注册资本

- 资本公积:实际投入比注册资本多出来的部分、股本溢价、资产重估、接受捐赠等各种”不劳而获的钱“

- 盈余公积:法律规定公司必须留存至少10%的净利润作为盈余公积

- 未分配利润:扣除盈余公积、已经分配掉的利润后,生下来的企业不打算分配的利润

5.6 利润分配

先后顺序:

- 弥补之前年度的亏损

- 按照年税后利润的10%计提法定盈余公积

- 有股东自行决定是否提取以及提取多少任意盈余公积

- 剩下的是未分配利润,由股东决定是否分红

高转送:

- 转:紫萼不能公积转增股本

- 送:盈余公积或未分配利润送红股,即转成股本

- 只是股东利益的内部结构调整,对公司的生产经营没有实际影响

- 作用:降低股价绝对值,吸引更多投资者,提高股票流动性

6 利润表

企业是否赚钱,在哪里赚钱

利润表的排序总体像一个漏斗,收入扣除所有成本和费用后,就得到了最终的净利润

6.1 营业收入到营业利润

- 营业收入:是企业获得利润和利润增长的核心动能

- 营业成本:销售或提供服务的直接成本(原材料、能源消耗等)

- 毛利润:营业收入-营业成本

- 毛利率:毛利润/营业收入

- 除非周转的很快,一般来说,毛利率比营业收入更重要(抵抗外部竞争者的缓冲空间越大)

- 躲开毛利率低的企业,能大大降低投资失败的概率

三类费用:

- 营业费用:卖掉产品和服务重直接发生(广告、促销、保险、运动、销售提成等)

- 管理费用:组织和管理中发生(工资福利、工会福利、行政开始、计提准备金等)

- 财务费用(自由资金利息收入、债务利息、金融业务手续费等)

“沙漠之花”

- 低成本

- 低费用

- 低负债

费用控制:

- 总费用率=(营业费用+管理费用+财务费用)/ 毛利润

- 费用率<30% 较为优秀, >70% 不建议参与

资产减值:

- 因资产的账面价值高于其可回收的金额而造成的损失

6.2 营业利润到净利润

- 营业外收入

- 营业外支出

- 补贴收入

- 会对损益

净利润 ≠ 赚到钱,利润表是权责发生制,需要结合收付实现制的现金流量表来一起看。

7. 现金流量表

- 筹资:从哪里搞钱

- 投资:怎么用这笔钱

- 经营:每天做什么事

相对应的,企业由下面三种现金流:

- 经营现金流:干活的钱

- 投资现金流:躺赢的钱

- 筹资现金流:借来的钱

标注每一个模块都有流入和流出,我们需要关注每个模块净额

| 经营、投资、筹资 | ||

| 正、正、正 | 什么都好,为什么还要借钱呢? | 不建议投资 |

| 正、负、负 | 主营业务良好。企业花钱多(投资或扩张)。企业还在还债,给股东分红 | |

| 正、正、负 | 主营业务良好。企业投资活着的了回报,或不再扩张。企业还在还债或给股东分红 | |

| 正、负、正 | 主营业务良好。企业花钱多(投资或扩张)。企业对外借出钱 | |

| 负、 | 不建议投资 | |

| 负、 | 不建议投资 | |

| 负、 | 不建议投资 | |

| 负、 | 不建议投资 | |

8 其它关键指标

利息保障倍数

ROE,净资产收益率:衡量资产运作效率

总资产周转率:周转率越高,企业的进资产收益率就越高,即企业的管理效率越高。

杜邦分析法,拆解ROE构成